< 마스턴프리미어제1호리츠 청약 >

시장 : 코스피

업종 : 비거주용 부동산 관리업

청약일 : 5/12(목) ~ 5/13(금)

환불일 : 5/17(화)

상장일 : 5/31(화)

주간사 : 삼성증권(수수료 2000원)

공모가액 : 5,000원 (시총 : 약 1,329억원)

단순 기관경쟁률 : [1,170.44 : 1]

의무보유확약비율 : 43.30%

장외시세 : ?원

[100% 비례]

1. 업종 테마 매력도 - Not Rated

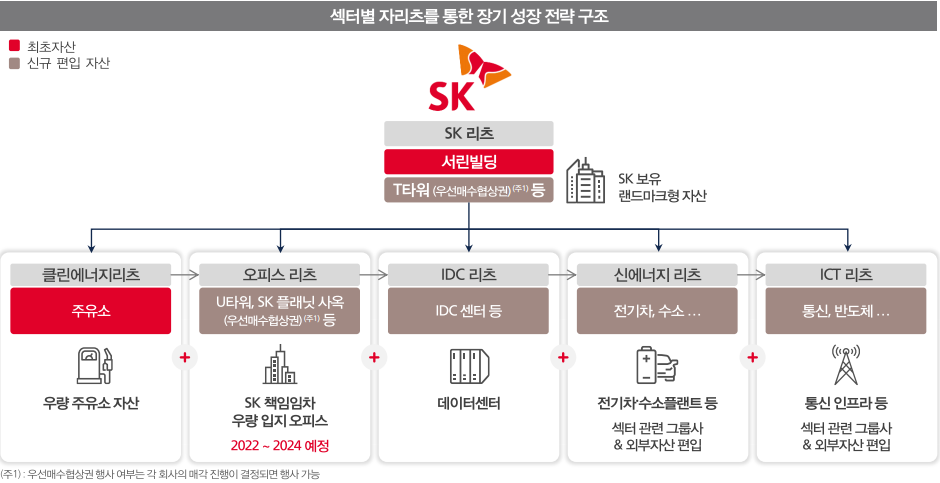

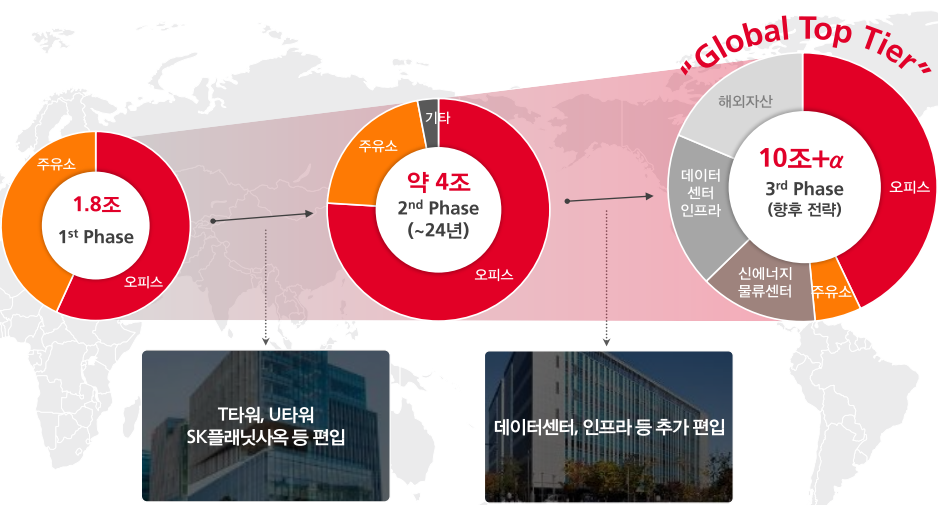

- 회사는 회사가 공모의 주금납입이 완료된 후, 코크렙52호의 종류주 매입, 마스턴글로벌 자산 매입 잔금을 위한 출자 후 편입자산으로부터 발생하는 배당금을 회사의 배당 재원으로 확보할 계획

- 회사는 단일 부동산에 내재하고 있는 리스크를 감소시키기 위한 목적으로 지속적인 자산 편입을 통하여 자산 포트폴리오를 다각화할 계획

- 우선 회사가 투자하는 투자자산 운용기간 내에 자산을 매각하는 것을 원칙으로 하며 동시에 지속적인 유상증자를 통해 자금을 추가 모집하여 신규 자산을 편입하는 것을 목표

- 기존에 투자한 투자자산인 마스턴유럽9호, 코크렙52호 및 마스턴글로벌의 만기가 각각 2024년 11월, 2026년 10월 및 2061년 6월까지로 회사의 존립기간 이전에 투자자산의 만기가 도래할 수 있습니다. 투자자산을 매각할 경우 회수한 원본은 신규 자산 매입을 위해 재투자하는 것을 계획

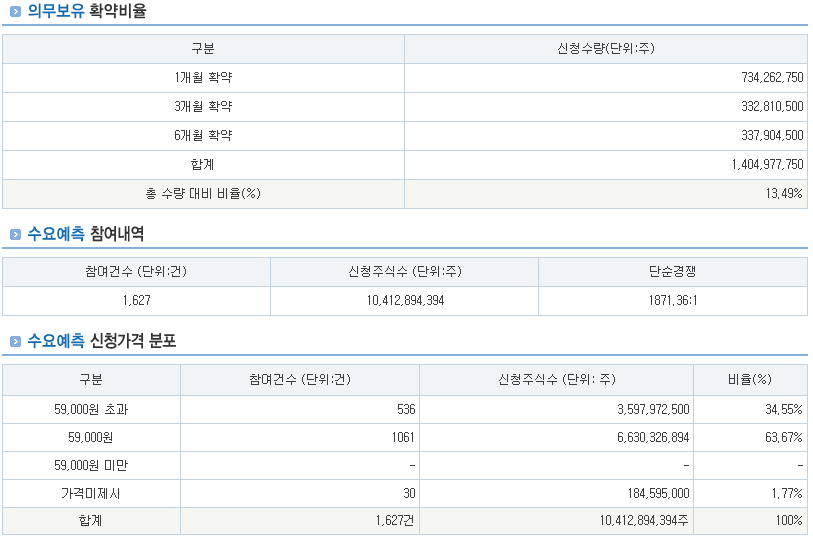

2. 기관 수요 예측 매력도 - Not Rated

- 기관 수요예측 결과는 양호합니다. 경쟁률 1170.44대 1입니다.

- 의무보유확약비율도 43.30%로 리츠주 기준으로 좋은 편에 속합니다.

[의무보유 확약비율]

| 구분 | 신청수량(단위:주) |

| 15일 확약 | 182,442,000 |

| 1개월 확약 | 1,194,773,000 |

| 3개월 확약 | 1,952,486,000 |

| 6개월 확약 | 881,169,000 |

| 합계 | 4,210,870,000 |

| 총 수량 대비 비율(%) | 43.30% |

[수요예측 참여내역]

| 참여건수 (단위:건) | 신청주식수 (단위:주) | 단순경쟁 |

| 1,204 | 9,716,984,660 | 1,170.44:1 |

[수요예측 신청가격 분포]

| 구분 | 참여건수 (단위:건) | 신청주식수 (단위: 주) | 비율(%) |

| 5,000원 | 1,198 | 9,678,281,660 | 99.60% |

| 5,000원 미만 | 1 | 1,618,000 | 0.02% |

| 가격 미제시 | 5 | 37,085,000 | 0.38% |

| 합계 | 1,204 | 9,716,984,660 | 100% |

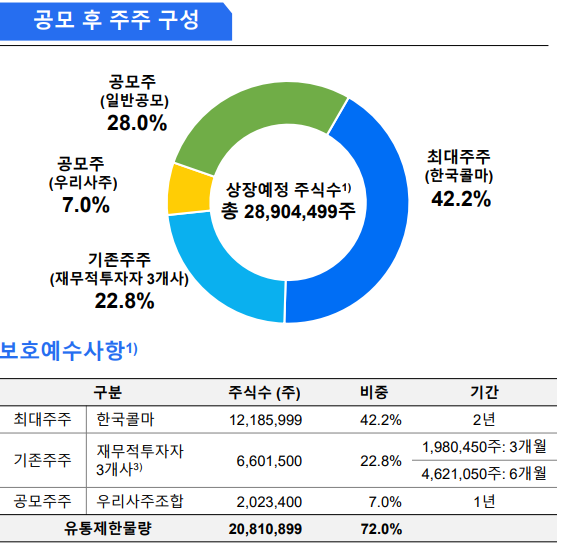

3. 상장 당일 유통물량 - Not Rated

- 유통물량 금액은 674억원으로 중소형 IPO 기준 무난한 편에 속합니다.

- 유통가능 물량 50.68%로 리츠주 대비 무난한 편에 속합니다. (공모주주 44.62%, 기존주주 6.06%)

| 구 분 | 보유주식 | 공모 후 보통주지분율 |

보호예수기간 | |

| 보통주 | ||||

| 보호예수 매도금지 |

[최대주주](주)성담 | 2,000,000 주 | 7.52 % | 발행일로부터 1년 |

| [기타주주] | 11,110,000 주 | 41.80 % | 발행일로부터 1년 | |

| 보호예수 물량합계 | 13,110,000 주 | 49.32 % | ||

| 유통가능 | [기타주주] | 1,610,000 주 | 6.06 % | |

| 공모 시 일반투자자 | 3,558,000 주 | 13.39 % | ||

| 공모 시 기관투자자 | 8,302,000 주 | 31.23 % | ||

| 유통가능 주식합계 | 13,470,000 주 | 50.68 % | ||

| 공모후 상장주식수 | 26,580,000 주 | 100 % | ||

| 참고사항 | * 총발행 주식수 : 26,580,000주 (2020.07.14~ 증권신고서 기준) - 기발행 주식수 : 14,720,000주 - 신주발행 주식수 : 11,860,000주 |

||

4. 총합 점수 - Not Rated(-점/5점)

| 업종 테마 매력도 | Not Rated |

| 기관 수요 예측 매력도 | Not Rated |

| 상장 당일 유통물량 | Not Rated |

** IR 자료

마스턴프리미어제1호 [IR] 정정 - 마스턴프리미어제1호 IR BOOK - IRGO

마스턴프리미어제1호 [IR] 정정 - 마스턴프리미어제1호 IR BOOK - IRGO

클릭 한 번으로 관심기업 정보를 한눈에 확인하세요. 주주와 기업이 연결됩니다.

m.irgo.co.kr

** 마스턴프리미어제1호리츠 투자설명서 (2022.05.09)

마스턴프리미어제1호위탁관리부동산투자회사/투자설명서(집합투자증권)/2022.05.09 (fss.or.kr)

마스턴프리미어제1호위탁관리부동산투자회사/투자설명서(집합투자증권)/2022.05.09

잠시만 기다려주세요.

dart.fss.or.kr

'재테크 > 기업 분석' 카테고리의 다른 글

| (공모주) 범한퓨얼셀 청약 분석 - 매력도 ★★★(3점/5점) (0) | 2022.06.07 |

|---|---|

| (공모주) 청담글로벌 청약 분석 - 매력도 ★(1.5점/5점) (0) | 2022.05.22 |

| (공모주) 가온칩스 청약 분석 - 매력도 ★★★(3.5점/5점) (0) | 2022.05.08 |

| 일진머티리얼즈 기업 분석 (0) | 2022.05.03 |

| (공모주) 대명에너지 청약 분석 - 매력도 ★★(2.5점/5점) (0) | 2022.05.02 |