< 코난테크놀로지 청약 >

시장 : 코스닥

업종 : 소프트웨어 개발 및 공급업

청약일 : 6/27(월) ~ 6/28(화)

환불일 : 6/30(목)

상장일 : 7/7(목)

주간사 : 한국투자증권

공모가액 : 25,000원 (시총 : 약 1,420억원)

단순 기관경쟁률 : [1482.6 : 1]

의무보유확약비율 : 7.07%

장외시세 : ?원

1. 업종 테마 매력도 - ★★★

- 당사는 주요 기반기술을 기준으로 4제품군, 7제품으로 제품을 라인업 하고 있습니다. 4제품군은 딥비전(Deep Vision), 딥스피치(Deep Speech), 딥텍스트애널리틱스(Deep Text Analytics), 딥컨버세이셔널에이전트(Deep Conversational Agent)로 구성되어 있으며, 딥텍스트애널리틱스 제품군 하위에 4개의 상용제품(코난서치, 코난애널리틱스, 코난BI, 펄스케이)이 포함되어 있고, 나머지 제품군에 각 하나씩의 상용제품이 출시되어 판매 중

- 당사는 'Human Language Understanding 기술'을 연구하는 기업부설연구소와 'Video Understanding 기술'을 연구하는 '비전AI연구소'를 설립하여 핵심기술 연구에 집중

- 연구소에서는 17개 정부과제(차세대 AI 연구개발에 활용 가능한 유연한 딥러닝 프레임웤 기술 개발 등)와 27개 내부과제("딥러닝 기반의 라이브 심의 분류 모델 개발", "한국인 얼굴 특징 추출 모델 성능 개선", "문맥 기반 대화기술 개발" 등)로 총 44개의 연구과제를 수행하면서, 인공지능 기술역량을 강화해 나가고 있음

2. 기관 수요 예측 매력도 - ★★★★

- 기관 수요예측 결과는 우수합니다. 경쟁률 1482.6대 1입니다.

- 의무보유확약비율는 7.07%로 중소형 IPO 기준으로 다소 아쉬운 편에 속합니다.

[의무보유 확약비율]

| 구분 | 신청수량(단위:주) |

| 15일 확약 | 2,520,000 |

| 1개월 확약 | 35,990,000 |

| 3개월 확약 | 40,322,000 |

| 6개월 확약 | 9,240,000 |

| 합계 | 88,072,000 |

| 총 수량 대비 비율(%) | 7.07% |

[수요예측 참여내역]

| 참여건수 (단위:건) | 신청주식수 (단위:주) | 단순경쟁 |

| 1,574 | 1,245,386,400 | 1482.6:1 |

[수요예측 신청가격 분포]

| 구분 | 참여건수 (단위:건) | 신청주식수 (단위: 주) | 비율(%) |

| 가격미제시 | 19 | 15,920,000 | 1.28% |

| 25,000원 초과 | 780 | 610,115,400 | 48.99% |

| 25,000원 | 767 | 615,145,000 | 49.39% |

| 25,000원 미만~ 21,000원 초과 | 1 | 840,000 | 0.07% |

| 21,000원 | 3 | 6,000 | - |

| 21,000원 미만 | 4 | 3,360,000 | 0.27% |

| 합계 | 1,574건 | 1,245,386,400주 | 100% |

3. 상장 당일 유통물량 - ★★★★

- 유통물량 금액은 336억원으로 중소형 IPO 기준 양호한 편에 속합니다.

- 유통가능 물량 23.69%로 양호한 편에 속합니다. (공모주주 20.07%, 기존주주 3.62%)

| 구 분 | 보유주식 | 공모 후 보통주지분율 |

보호예수기간 | |

| 보통주 | ||||

| 보호예수 매도금지 |

[최대주주] | 1,359,280 주 | 23.93 % | 상장 후 2년 |

| [최대주주등] | 771,680 주 | 13.58 % | 상장 후 1년6개월 | |

| [최대주주등] | 93,900 주 | 1.65 % | 상장 후 1년 | |

| [5% 이상 소유주주] | 1,179,580 주 | 20.77 % | 상장 후 3개월 | |

| [5% 이상 소유주주] | 444,444 주 | 7.82 % | 상장 후 1년 | |

| [기타주주] | 315,740 주 | 5.56 % | 상장 후 6개월 | |

| [기타주주] | 74,160 주 | 1.31 % | 상장 후 3개월 | |

| [우리사주조합] | 60,000 주 | 1.06 % | 상장 후 1년 | |

| [상장주선인 의무인수분] | 36,000 주 | 0.63 % | 상장 후 3개월 | |

| 보호예수 물량합계 | 4,334,784 주 | 76.31 % | ||

| 유통가능 | [1% 미만 주주] | 205,660 주 | 3.62 % | |

| [공모 시 일반투자자] | 300,000 주 | 5.28 % | ||

| [공모 시 기관투자자] | 840,000 주 | 14.79 % | ||

| 유통가능 주식합계 | 1,345,660 주 | 23.69 % | ||

| 공모후 상장주식수 | 5,680,444 주 | 100 % | ||

| 참고사항 | *총발행주식수 : 5,680,444주 -기발행주식수 : 4,444,444주 -신주발행주식수 : 1,200,000주 -상장주선인의무인수분 : 36,000주 |

||

4. 총합 점수 - ★★★(3.5점/5점)

| 업종 테마 매력도 | ★★★ |

| 기관 수요 예측 매력도 | ★★★★ |

| 상장 당일 유통물량 | ★★★★ |

** IR 자료

코난테크놀로지 IPO 기업설명회 유튜브 생중계 - YouTube

코난테크놀로지 [IPO] 코난테크놀로지 상장을 위한 온라인 기업설명회 안내! - IRGO

코난테크놀로지 [IPO] 코난테크놀로지 상장을 위한 온라인 기업설명회 안내! - IRGO

클릭 한 번으로 관심기업 정보를 한눈에 확인하세요. 주주와 기업이 연결됩니다.

m.irgo.co.kr

** 코난테크놀로지 투자설명서 (2022.06.24)

코난테크놀로지/투자설명서/2022.06.24 (fss.or.kr)

코난테크놀로지/투자설명서/2022.06.24

잠시만 기다려주세요.

dart.fss.or.kr

'재테크 > 기업 분석' 카테고리의 다른 글

| (공모주) 에이치피에스피 청약 분석 - 매력도 ★★★★(4점/5점) (0) | 2022.07.05 |

|---|---|

| (공모주) 영창케미칼 청약 분석 - 매력도 ★★★(3.5점/5점) (0) | 2022.06.30 |

| (공모주) 넥스트칩 청약 분석 - 매력도 ★★★(3.5점/5점) (0) | 2022.06.20 |

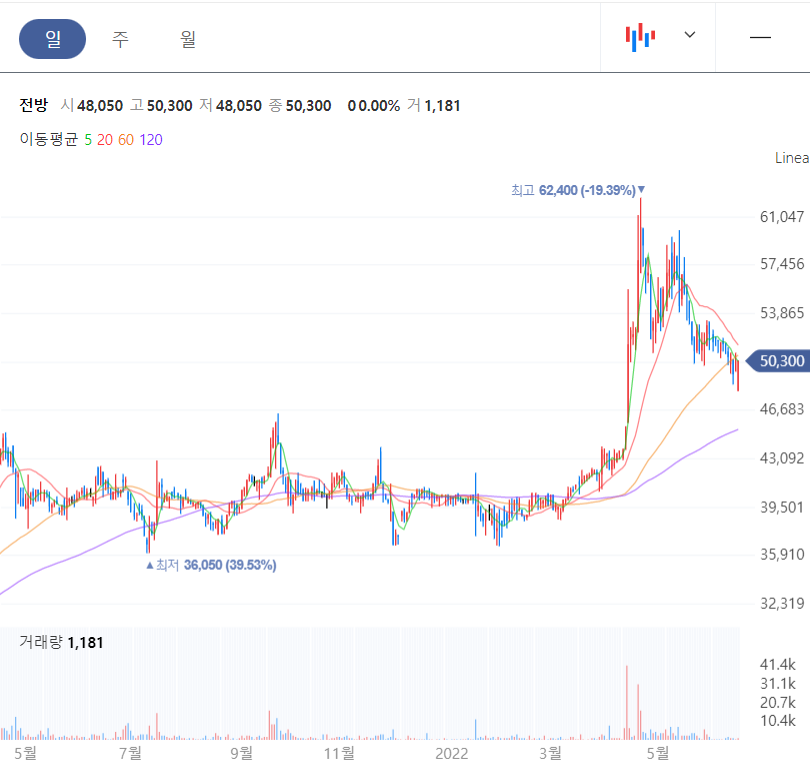

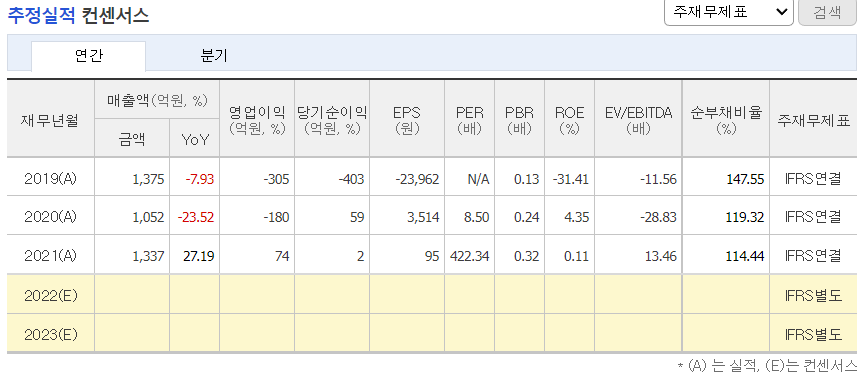

| 전방(전남방직) 기업 분석 (0) | 2022.06.19 |

| (공모주) 위니아에이드 청약 분석 - 매력도 ★★★(3점/5점) (0) | 2022.06.13 |