< SK리츠 청약 >

시장 : 코스피

업종 : 비주거용 건물 임대업

청약일 : 8/30(월) ~ 9/1(수)

환불일 : 9/3(금)

상장일 : 9/14(화)

주간사 : 한국투자증권(수수료 2000원), 삼성증권(수수료 2000원), SK증권(수수료 2000원), 하나금융투자(수수료 2000원)

-> 100% 비례배정

-> 각 증권사별 수수료는 MTS 기준이며, 상세 수수료는 각 증권사 홈페이지 참고

공모가액 : 5,000원 (시총 : 약 7,751억원)

단순 기관경쟁률 : [451.6 : 1]

의무보유확약비율 : 23.71%

장외시세 : ?원

| 인수회사 | 주식수 | 청약한도 | 기타 |

| 한국투자증권 | 17,404,106 주 | 1,400,000 주 | 대표 |

| 삼성증권 | 17,404,106 주 | 2,100,000 주 | 공동 |

| SK증권 | 8,702,054 주 | 2,190,000 주 | |

| 하나금융투자 | 3,000,000 주 | 1,500,000 주 |

1. 업종 테마 매력도 - Not rated

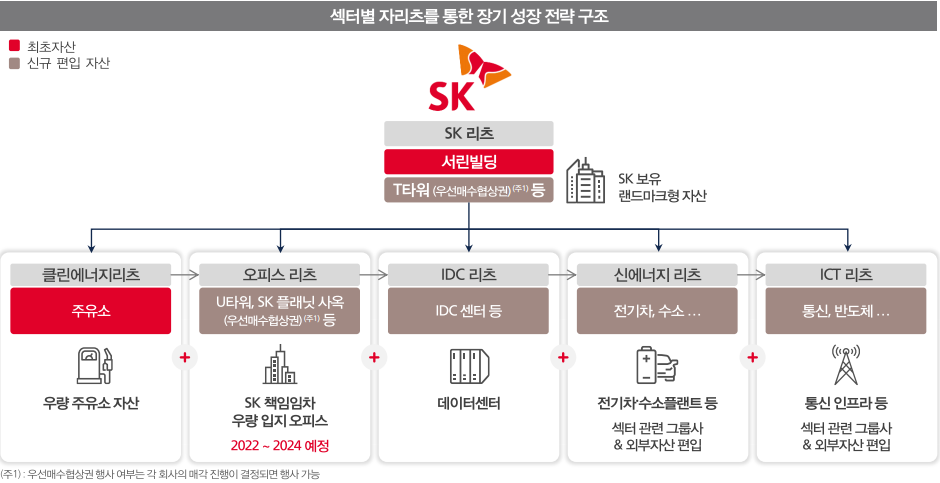

- 당사는 자산관리회사 내 부동산 투자 및 운용 경험이 풍부한 자산운용 전문인력들의 역량을 적극 활용하고, 체계적인 투자운용시스템 및 위험관리시스템을 통해 SK그룹이 보유한 다양한 섹터의 우량 부동산 자산과 그 외 투자매력도가 우수한 부동산 자산에 기반한 리츠 자산 포트폴리오의 운용을 통하여 해당 투자자산의 가치를 증진시키는데 주력하여 회사 및 리츠 투자자들의 만족을 극대화하고자함

- 당사는 현재 확보한 오피스 빌딩(SK서린빌딩)과 전국 116개 주유소 자산을 기반으로, 향후 안정성 높은 우량한 자산 포트폴리오를 확보해 나감으로써 규모의 경제 및 안정적인 수익성을 확보하고자 합니다. 이를 통하여 운영에 있어서의 리스크를 최소화하고 수익성을 향상시켜 투자자들에게 안정적인 배당 지급을 목표

- 당사가 보유하고 있는 부동산관련 자산은 클린에너지위탁관리부동산투자회사㈜의 보통주 지분 100%와 SK서린빌딩 등

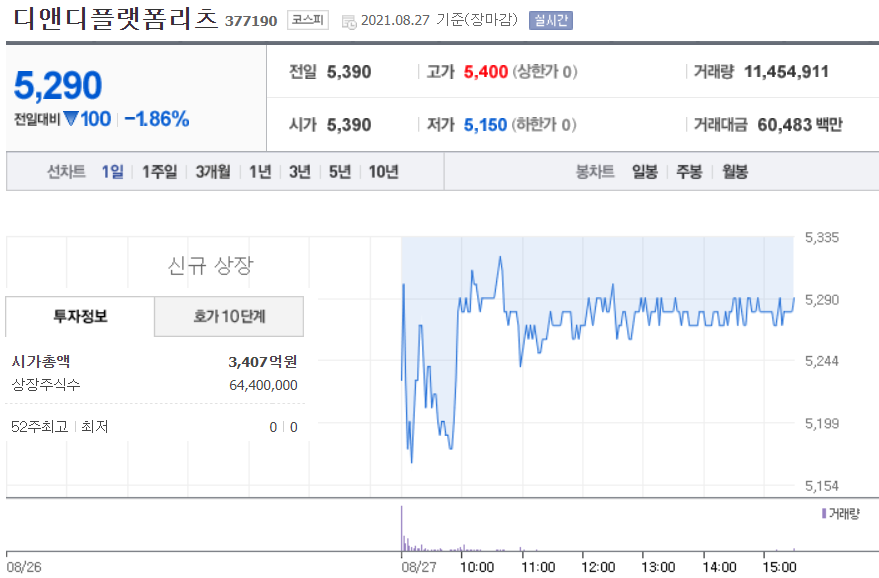

[최근 상장한 디앤디플렛폼리츠의 주가 흐름은 아래와 같습니다] : 상장일 매도시 5290원 기준 5.8% 정도 수익 가능

2. 기관 수요 예측 매력도 - Not rated

- 리츠 공모주 기준으로, 기관 수요예측 결과는 높은 편에 속합니다. 경쟁률 451.6대 1입니다.

(참고 디앤디플랫폼리츠 기관 수요예측 경쟁률은 '244.81:1')

- 의무보유확약비율도 23.71%로 양호한 수준입니다.

[의무보유 확약비율]

| 구분 | 신청수량(단위:주) |

| 15일 확약 | 20,519,000 |

| 1개월 확약 | 1,638,305,000 |

| 3개월 확약 | 1,083,151,372 |

| 6개월 확약 | 744,569,186 |

| 합계 | 3,486,544,558 |

| 총 수량 대비 비율(%) | 23.71% |

[수요예측 참여내역]

| 참여건수 (단위:건) | 신청주식수 (단위:주) | 단순경쟁 |

| 706 | 14,702,981,685 | 451.6 : 1 |

[수요예측 신청가격 분포]

| 구분 | 참여건수 (단위:건) | 신청주식수 (단위: 주) | 비율(%) |

| 5,000원 | 677 | 14,114,454,499 | 96.0% |

| 5,000원 초과 | 1 | 1,000,000 | 0.00% |

| 가격 미제시 | 28 | 587,527,186 | 4.00% |

| 합계 | 706건 | 14,702,981,685주 | 100% |

3. 상장 당일 유통물량 - Not rated

- 유통물량은 2,325억원으로 큽니다.

| 구 분 | 보유주식 | 공모 후 보통주지분율 |

보호예수기간 | |

| 보통주(우선주 X) | ||||

| 보호예수 매도금지 |

[최대주주] | 77,510,266 주 | 50.00 % | 상장 후 6개월 |

| [기관투자자] | 31,000,000 주 | 20.00 % | 상장 후 6개월 | |

| 보호예수 물량합계 | 108,510,266 주 | 70.00 % | ||

| 유통가능 | [공모시 기관투자자] | 32,557,186 주 | 21.00 % | |

| [공모시 일반투자자] | 13,953,080 주 | 9.00 % | ||

| 유통가능 주식합계 | 46,510,266 주 | 30.00 % | ||

| 공모후 상장주식수 | 155,020,532 주 | 100 % | ||

| 참고사항 | *총발행 주식수 : 155,020,532주 (2021.07.20 ~ 증권신고서 기준) -기발행 주식수 : 108,510,266주 -신주발행 주식수 : 46,510,266주 |

||

4. 총합 점수 - Not rated( - 점/5점)

| 업종 테마 매력도 | Not rated |

| 기관 수요 예측 매력도 | Not rated |

| 상장 당일 유통물량 | Not rated |

** IR 자료

SK리츠 [IPO] SK리츠 상장을 위한 온라인 기업설명회 안내! - IRGO

SK리츠 [IPO] SK리츠 상장을 위한 온라인 기업설명회 안내! - IRGO

클릭 한 번으로 관심기업 정보를 한눈에 확인하세요. 주주와 기업이 연결됩니다.

m.irgo.co.kr

SK리츠운용

- 2021년 1월 SK 주식회사의 100% 자회사로 설립되어 2021년 3월 국토교통부의 본 인가를 완료한 부동산투자회사법상 자산관리회사(AMC)입니다.

- SK리츠운용 주식회사는 SK리츠의 안정적인 성장을 책임질 그룹 전문 경영진과 부동산 전문가들이 이끌어갑니다.

투자상품성

- 업계 최초 분기 배당 상장 리츠

- 동급 회사채 대비 3~4배 이상인 수익률

- 복합 리츠로 분산 포트폴리오 투자효과

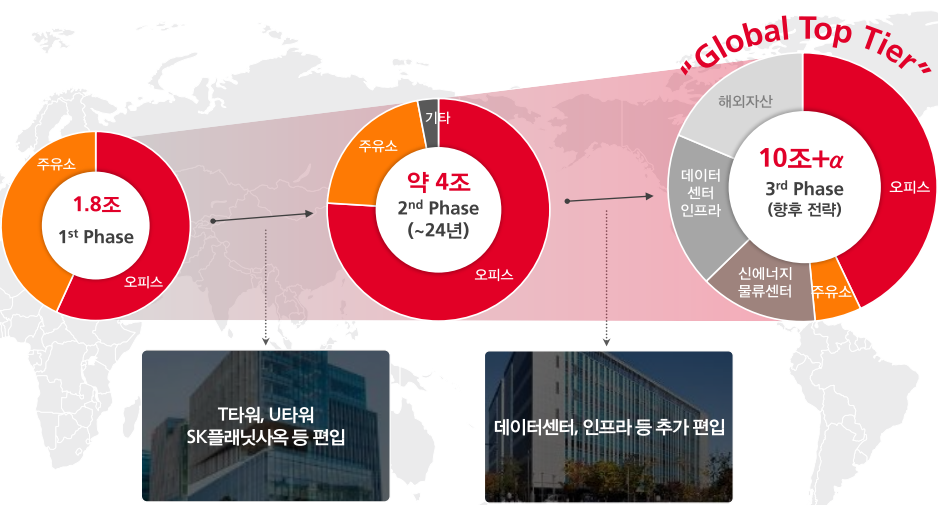

성장성

- SK그룹의 혁신사업과 동반성장

- Signature 오피스 등 우량 그룹 자산 우선매수협상권을 통한 성장

- SK그룹 협업을 통한 주요소 가치 증대

안정성

- 국내 최고 브랜드인 SK그룹의 스폰서 리츠

- 입지/규모 등 퀄리트 증명된 우량자산

- 장기 책임 임대로 공실 리스크 최소

- 최고 수준 신용도의 우량 임차인

목표수익률

- 3년 평균 예상배당율 5.45% (매각차익 제외)

장기 성장 플랜

- 향후 자리츠에 IDC, 신에너지, ICT 등의 성장산업 관련한 그룹 내부 및 외부 자산의 지속 편입을 통하여 성장해 나갈 계획입니다.

** 에스케이위탁관리부동산투자회사 투자설명서 (2021.08.26)

에스케이위탁관리부동산투자회사/증권신고서(집합투자증권-회사형)/2021.08.26 (fss.or.kr)

에스케이위탁관리부동산투자회사/증권신고서(집합투자증권-회사형)/2021.08.26

본 문서는 최종문서가 아니므로 투자판단시 유의하시기 바랍니다.

dart.fss.or.kr

** 디앤디플랫폼리츠 청약 분석(최근 상장한 리츠주)

2021.08.05 - [재테크/기업 분석] - (공모주) 디앤디플랫폼리츠 청약 분석 - 매력도 Not rated(-점/5점)

(공모주) 디앤디플랫폼리츠 청약 분석 - 매력도 Not rated(-점/5점)

< 디앤디플랫폼리츠 청약 > 시장 : 코스닥 업종 : 부동산업 청약일 : 8/5(목) ~ 8/9(월) 환불일 : 8/11(수) 상장일 : 8/27(금) 주간사 : NH투자증권(수수료 무료), 신한금융투자(수수료 무료), 대신증

finance-it.tistory.com

'재테크 > 기업 분석' 카테고리의 다른 글

| (공모주) 현대중공업 청약 분석 - 매력도 ★★★★(4점/5점) (1) | 2021.09.06 |

|---|---|

| (공모주) 와이엠텍 청약 분석 - 매력도 ★★★(3.5점/5점) (0) | 2021.08.30 |

| (공모주) 에이비온 청약 분석 - 매력도 ★(1.5점/5점) (0) | 2021.08.28 |

| (공모주) 일진하이솔루스 청약 분석 - 매력도 ★★★★(4.5점/5점) (3) | 2021.08.23 |

| 금호석유우, 2021년 배당수익률 10%? 과연 투자매력도는? (0) | 2021.08.23 |