✅ 쿠콘 청약

시장 : 코스닥

업종 : 기타 정보 서비스업

청약일 : 4/19(월) ~ 4/20(화)

환불일 : 4/22(목)

상장일 : 4/28(수)

주간사 : 하나금융투자, 삼성증권

공모가액 : 45,000원 (시총 : 약 3,579억원)

단순 기관경쟁률 : [1594 : 1]

의무보유확약비율 : 30.90%

장외시세 : 82,500원

1. 업종 테마 매력도 - ★★★★

- 쿠콘은 핀테크 API 플랫폼 및 비즈니스 정보제공을 주력으로 하는 기업입니다.

(전체 매출액의 90%를 상회하는 수수료 중심 매출 구조)

2. 기관 수요 예측 매력도 - ★★★★★

- 기관 수요예측 결과도 매우 훌륭합니다. 경쟁률 1594대 1입니다. 의무보유확약비율도 30.90%로 훌륭합니다.

3. 상장 당일 유통물량 - ★★★

- 유통물량이 많은 편에 속한다고 생각됩니다. 의무 확약 비중이 어떻게 할당되느냐에 따라 변동은 조금 있을 것으로 예상됩니다.

4. 총합 점수 - ★★★★(4점/5점)

| 업종 테마 매력도 | ★★★★ |

| 기관 수요 예측 매력도 | ★★★★★ |

| 상장 당일 유통물량 | ★★★ |

** IR 자료

쿠콘 [IPO] 쿠콘 IR-BOOK - IRGO

클릭 한 번으로 관심기업 정보를 한눈에 확인하세요. 주주와 기업이 연결됩니다.

m.irgo.co.kr

뉴노멀 시대의 핵심은 ‘데이터’ 입니다.

80%의 사람들은 코로나19 종식 이후에도 비대면 소비활동 지속 의향이 있습니다.

이는 디지털 혁신 가속화로 이어질 것입니다.

‘쿠콘’은 데이터 수집·연결 통로 역할을 할 수 있습니다.

향후 <평균 이용자 백만명>이 <쿠콘 핀테크, 금융기관 고객 100 곳>에서 <매일 1건> 이용한다고 가정하면

= 연간 365억 건의 쿠콘 데이터 조회가 필요합니다.

쿠콘은 아래와 같이 활용될 수 있습니다.

쿠콘 적용 사례 1 : 마이데이터

- 네이버, SK플래닛, 보맵 등 생활 플랫폼 기업이 쿠콘 API로 마이데이터 서비스를 구현

쿠콘 적용 사례 2 : 대출 비교 서비스

- 카카오페이, 토스, 핀다 등 빅테크/핀테크 기업이 쿠콘 API로 비대면 대출 플랫폼 서비스를 구현

쿠콘 적용 사례 3 : 기업자금관리

- KB, IBK, NH 등 주요 금융기관이 쿠콘 API로 기업자금관리 서비스를 구현

쿠콘 비즈니스 맵은 아래와 같습니다.

[데이터 수집]

쿠콘은 국내 금융, 공공 등 500여 개 기관의 데이터를 매일 수집하고,

해외 40여 국가, 2,000여 금융기관 데이터를 수집하는 국내 유일 기업입니다.

[데이터 연결]

15년 노하우가 축적된 국내 최고의 데이터 연결 기술

네 가지 방법으로 데이터 연결

[데이터 조직화]

국내 최대 API 스토어 「쿠콘닷넷」 운영

개인, 기업, 글로벌 등 200여 개의 API를 제공

쿠콘은 지속적으로 성장하는 기업입니다.

고객 중심의 서비스 개발과 우호적인 사업 환경으로 매년 40% 이상 지속 성장

쿠콘은 안정적인 수익 구조를 가지고 있습니다.

전체 매출액의 90%를 상회하는 수수료 중심 매출 구조로 안정적인 수익 창출

쿠콘의 API 매출 성장이 가속화되고 있습니다.

신규 고객 유입, 신규 API 출시, 기존 고객의 API 추가 도입으로 폭발적 성장

데이터 서비스는 매우 높은 수익성을 보이며 지속 성장

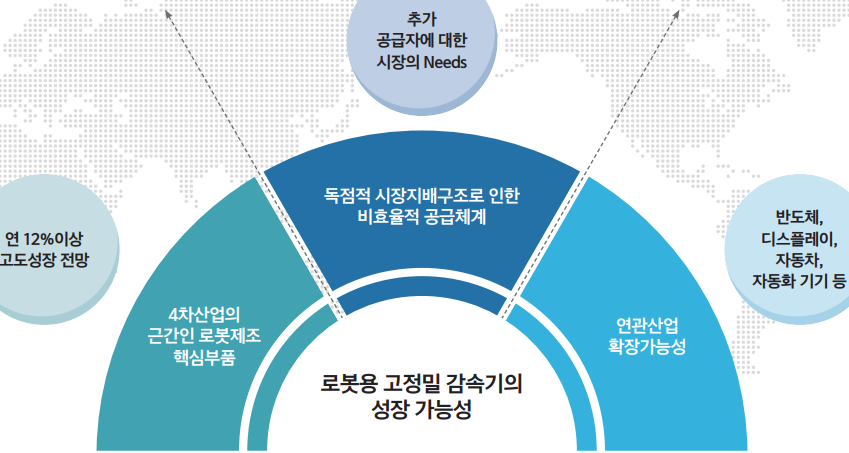

데이터 시장과 쿠콘의 주요 전방산업인 핀테크 산업은 4차 산업혁명 시대를 맞아 높은 성장 기대

IPO 일정은 아래와 같습니다.

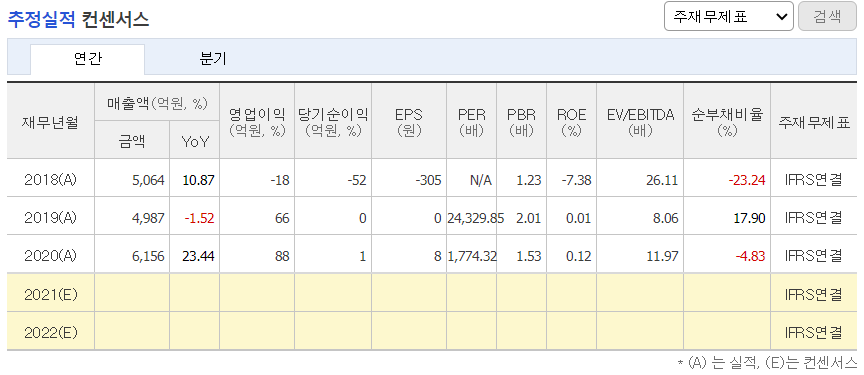

[별도]

[연결]

'재테크 > 기업 분석' 카테고리의 다른 글

| 보령제약 관계사 상장 추진(바이젠셀 IPO), 증권사 목표주가 27,700원 (0) | 2021.04.26 |

|---|---|

| SK디앤디 자회사 상장 추진(디앤디 플랫폼 IPO), 증권사 목표주가 54,000원(38% 상승여력) (2) | 2021.04.25 |

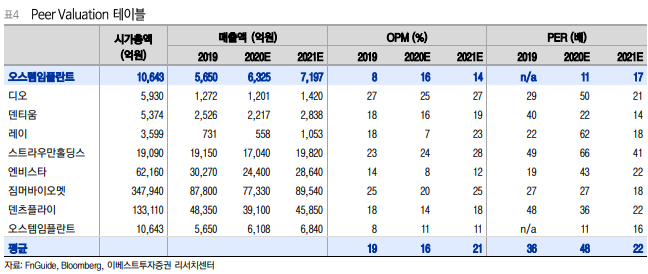

| 오스템임플란트 인적분할, 기업분석 (0) | 2021.04.16 |

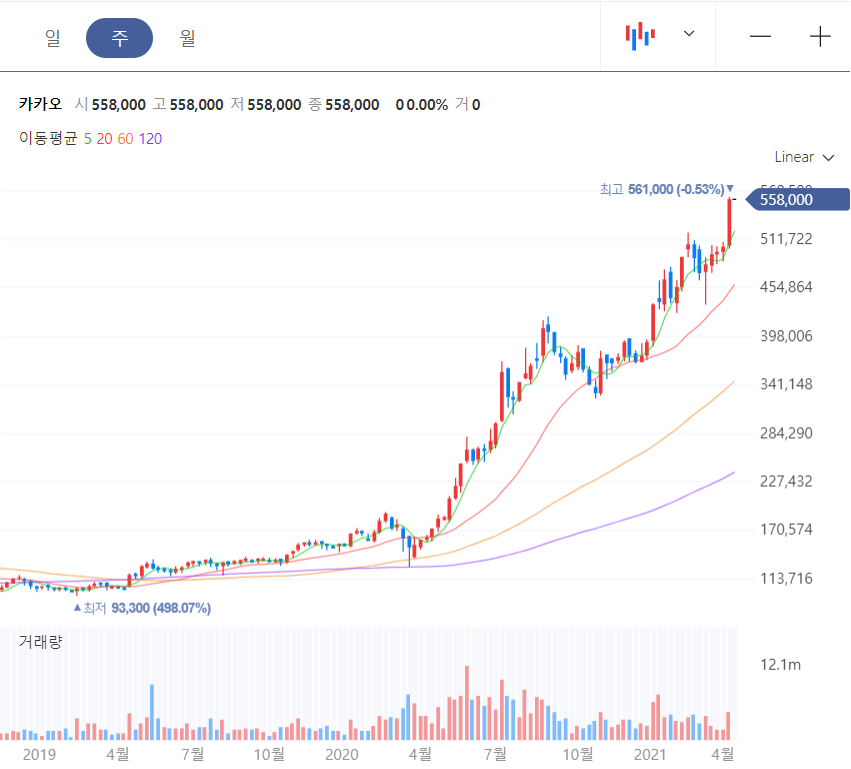

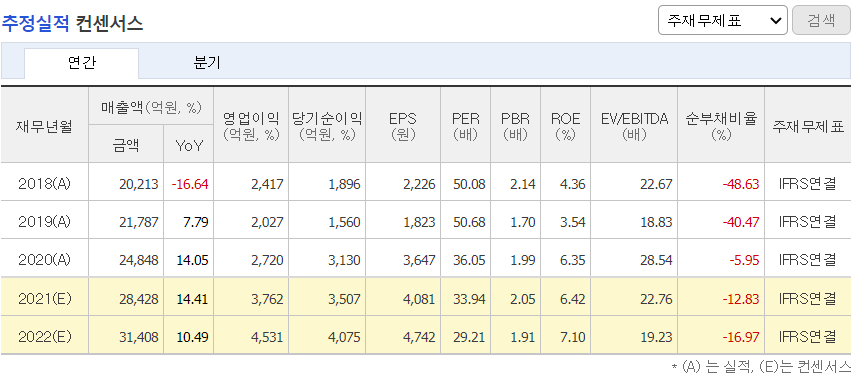

| 한국금융지주(카카오뱅크 상장 관련주), 증권사 목표주가 117,000 (1) | 2021.04.15 |

| 카카오뱅크 관련주 정리 (1) | 2021.04.15 |